特别声明:房地产企业销售数据统计是以2022年1月1日-4月30日期间销售的并表商品房为统计口径,主要依据在各地的销售监测数据,并参考当期总体经营情况和推盘去化情况进行分析统计;对于少数没有在监测范围内的城市或项目,由企业提供相关证明文件,经课题组对数据进行严格审核,也纳入统计范围。本报告仅供参考,课题组不对使用报告及其内容所引发的任何直接或间接损失承担责任。

特别声明:房地产企业权益销售数据统计是以2022年1月1日-4月30日期间按股权比例销售的商品房为统计口径,主要依据中指数据creis(点击试用)在各地的销售监测数据,并参考当期总体经营情况和推盘去化情况进行分析统计;对于少数没有在监测范围内的城市或项目,由企业提供相关证明文件,经课题组对数据进行严格审核,也纳入统计范围。本报告仅供参考,课题组不对使用报告及其内容所引发的任何直接或间接损失承担责任。

1

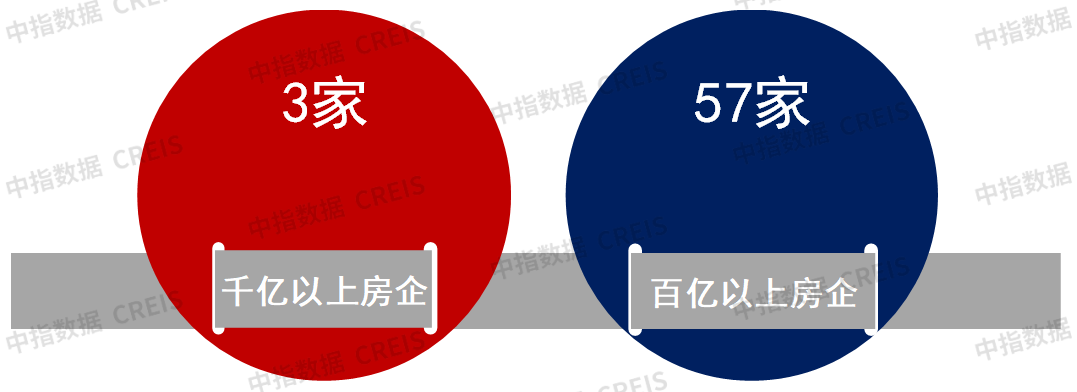

3家房企超千亿

top100房企销售额均值为212.2亿元

图:2022年1-4月千亿、百亿企业数量

数据来源:中指数据creis(点击试用)

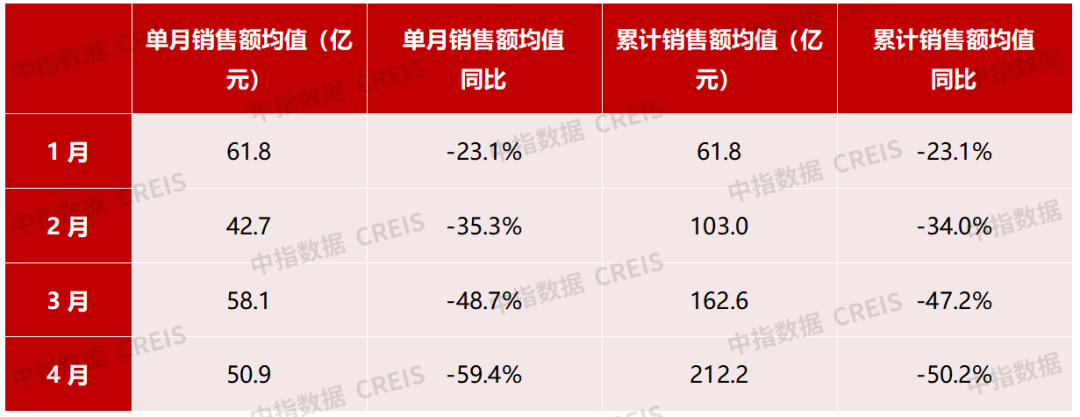

2022年1-4月,top100房企销售额均值为212.2亿元,同比下降50.2%;其中销售额超千亿房企3家,较去年同期减少6家;超百亿房企57家,较去年同期减少46家。top100房企权益销售额均值为155.2亿元,权益销售面积均值为109.1万平方米,同比分别下降50.7%和51.5%。

表:2022年1-4月top100房企增速情况

数据来源:中指数据creis(点击试用)

2

各阵营企业数量均有大幅减少

第三阵营较为稳定

表:2022年1-4月房企各阵营数量及销售额均值情况

数据来源:中指数据creis(点击试用)

2022年1-4月,不同阵营企业数量均有较大变化。千亿以上阵营3家,较同期减少6家,销售额均值1408.6亿元。 第一阵营(500-1000亿)和第二阵营(300-500亿)企业分别为6家和7家,较同期均减少11家。第三阵营(200-300亿)企业为13家,较同期减少1家,基本稳定。第四阵营(100-200亿)企业共28家,较同期减少14家,为各阵营中减少最多的。

3

top100门槛值43.5亿

同比下降60.4%

表:2022年1-4月各阵营销售额门槛值情况

数据来源:中指数据creis(点击试用)

2022年1-4月,top100门槛值为43.5亿元。其中,top10房企门槛值为486.0亿元,较上年下降50.3%;top30房企门槛值为190.9亿元,较上年下降53.5%;top50房企及top100房企门槛值分别为123.9亿元和43.5亿元,同比分别下降52.8%和60.4%。

4

政策利好加大房企并购融资力度

积极布局城市更新

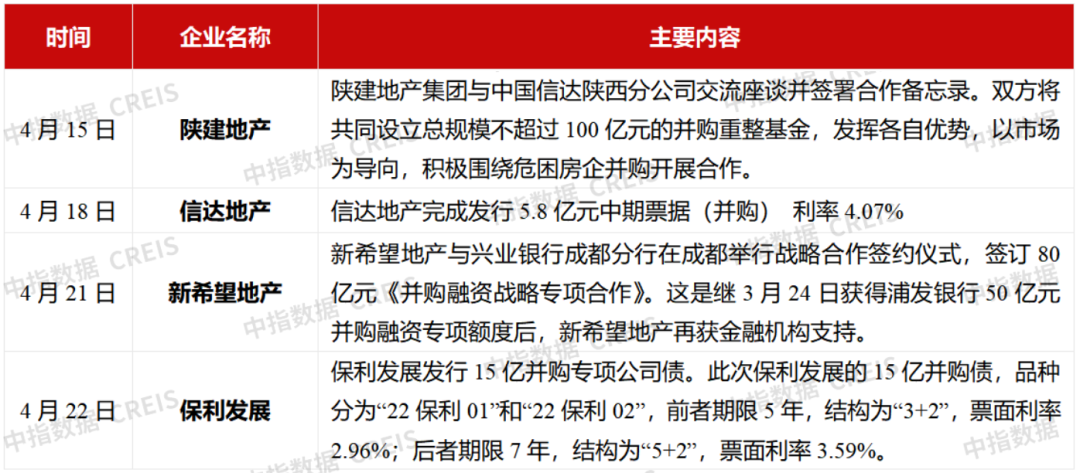

房企积极抓住政策窗口期,加大并购融资力度。近期,国家再次发声防范化解房地产市场风险,鼓励机构有序开展房企并购贷款。房地产企业采取多重方式获取并购融资,保利发展、信达等房地产企业发行房地产并购主题债券;新希望地产、陕建地产集团与银行签署并购融资战略合作协议。

表:4月份部分房企发行并购债券案例

数据来源:中指研究院综合整理

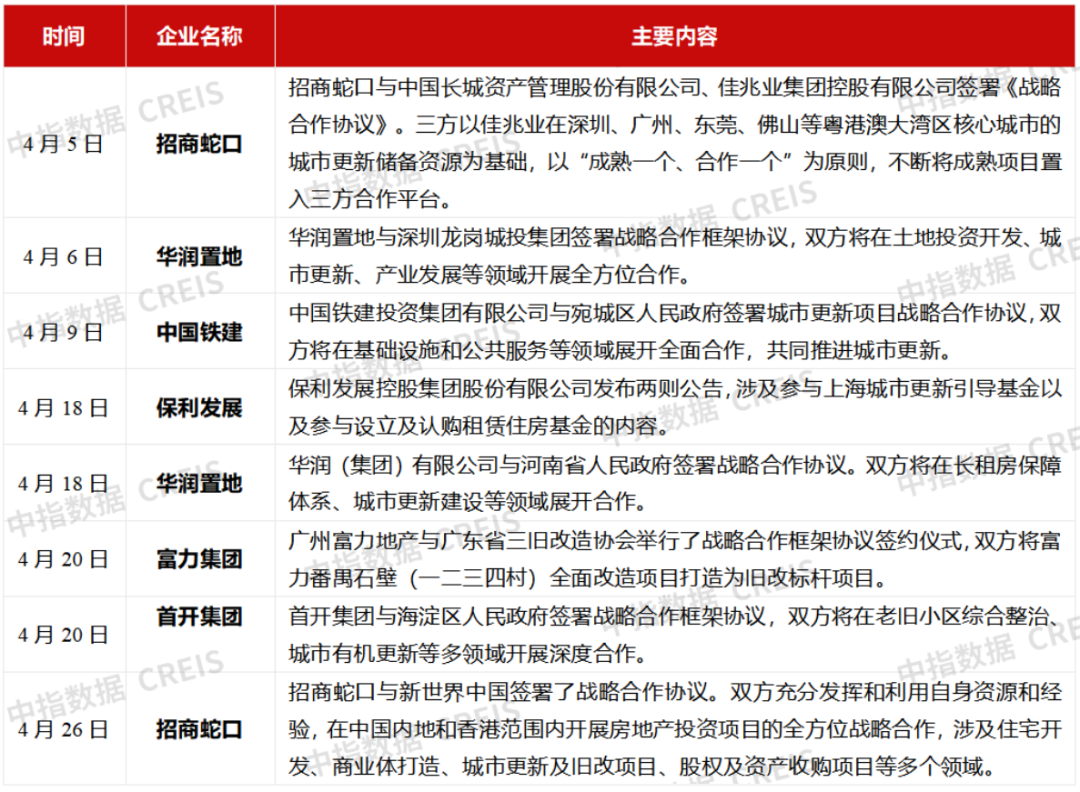

房企积极布局城市更新,推动城市发展。房企作为城市更新的重要参与主体,叠加各地出台相关城市更新利好政策,4月房地产企业加码对城市更新业务的布局,全面推进城市更新业务。房地产企业通过布局城市更新,一方面可以提升房企综合运营能力;另一方面可以积极构建企业多元化业务模式。

表:4月份部分房企城市更新案例

数据来源:中指研究院综合整理

5

债券发行规模大幅下降

融资成本小幅浮动

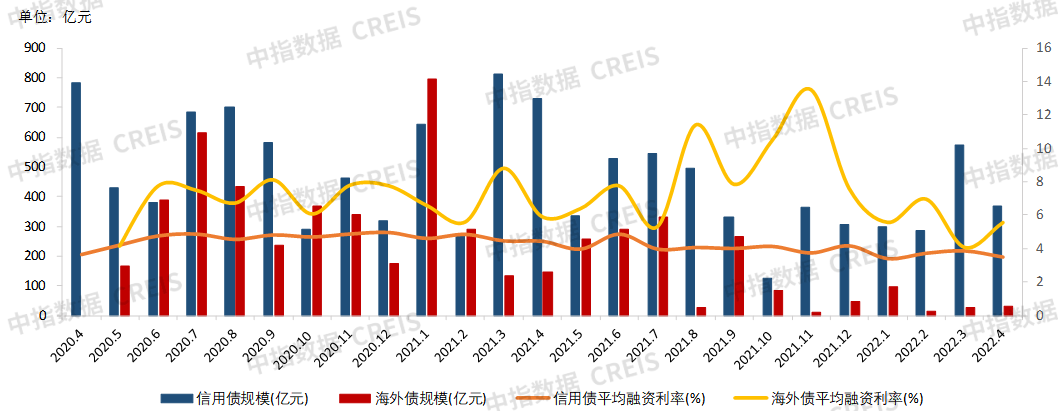

2022年4月,房地产企业信用债与海外债发行规模同比均大幅下降。其中,信用债发行规模为368.87亿元,环比下降35.96%,相较于去年4月731.95亿元,同比下降49.6%。4月内地房企海外债发行规模为28.85亿元,环比上升0.94%,相较于去年4月147.64亿元,同比下降80.46%。从融资成本来看,信用债与海外债融资成本有小幅浮动,其中信用债平均利率为3.48%,环比下降0.37个百分点,同比下降0.95个百分点;海外债平均利率为5.55%,环比增长1.49个百分点,同比下降0.35个百分点。

图:2020年-2022年4月房地产行业海外债、信用债发行情况

数据来源:中指研究院综合整理